第6部:エリオット波動分析における対角波と修正構造

すべての推進波が同じように振る舞うわけではありません。対角波は推進構造に分類されますが、標準的なインパルスとは大きく異なり、市場内の重要な転換点をしばしば示します。対角波を認識し、それが修正パターンとどのように相互作用するかを理解することで、トレンドの疲弊や初期トレンドの形成期に構造を誤ってラベル付けするのを避けることができます。.

ダイアゴナルウェーブがインパルスと異なる点

ダイアゴナルウェーブの特徴は重なり

インパルスウェーブではウェーブ4がウェーブ1と重ならないのに対し、ダイアゴナルウェーブは常にこれらのウェーブ間で重なりを示します。この重なりは欠陥ではありません。ダイアゴナルとインパルスを区別する重要な構造信号です。

ダイアゴナルは通常、勢いが弱まったとき、またはトレンドが始まったばかりのときに現れます。.

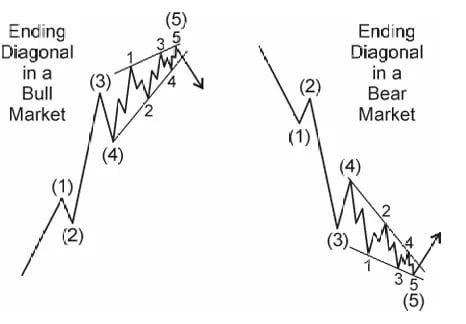

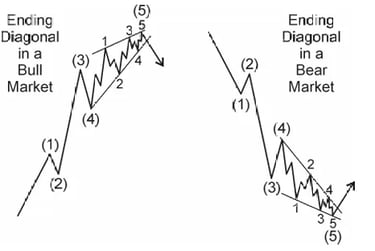

エンディングダイアゴナルと市場の疲弊

エンディングダイアゴナルは最も頻繁に観察されるダイアゴナル構造であり、特にコンテキストにおいて価値があります。.

それらは次のように定義されるウェッジのような形状を形成します:

波1と3を結ぶトレンドライン

波2と4を結ぶ収束するトレンドライン

内部的には、5つのサブウェーブはすべて補正構造、通常はジグザグに細分化されます。この衝動的な強さの欠如は、拡張ではなく疲労を反映しています。.

エンディング・ダイアゴナルは一般的に次のように現れます:

インパルスの波5として

補正パターンの波Cとして

エンディング・ダイアゴナルの後に通常続くもの

エンディング・ダイアゴナルはしばしば急激な反転に先行します。

完了すると、価格は形成に要した時間のごく一部で、ダイアゴナル全体(および時にはそれ以上)を頻繁に再トレースします。この振る舞いは、ダイアゴナルが継続ではなく分配を表しているという考えを強化します。.

この傾向のため、ダイアゴナルはしばしばより大きな動きの最終段階を示します。.

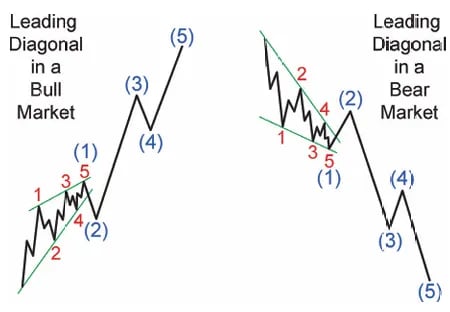

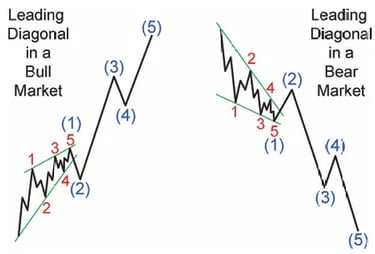

リーディング・ダイアゴナルと初期トレンドの発展

先頭の対角線は株式ではあまり一般的ではありません(ただし、外国為替市場では一般的です)。重要な役割を果たします。.

次のように形成されます。

波動1の新しいインパルス

波動Aのジグザグの修正

エンディングダイアゴナルとは対照的に、先頭の対角線は、波動1、3、5でインパルシブな内部動作を示す可能性がありますが、波動2と4は修正されたままです。.

先頭の対角線に続いて、その後の修正は、新たに確立された構造をテストするための市場のニーズを反映して、しばしば深くなります。.

市場統合としての修正波

修正波は、方向性フェーズ間の市場のポーズを表します。直線的に移動するのではなく、価格は拡張と統合の間で交互に変化します。.

修正行動は一般的に2つの広いカテゴリに分類されます。

シャープな修正、迅速かつ決定的にトレースします

横方向への修正、価格よりも時間を消費する

この違いを理解することで、統合期間中の現実的な期待を設定するのに役立ちます。.

ジグザグ補正: 鋭く方向性がある

ジグザグは、3つの波で展開される、明確で方向性のある修正です。.

内部構造は 5–3–5 のシーケンスに従います:

最初の脚はインパルス的に動く

中間の脚はリトレースする

最後の脚は修正を完了する

ジグザグは通常、迅速に動き、前回のトレンドの意味のある部分をリトレースするため、より複雑な修正よりも認識しやすくなります。.

主要な行動傾向には以下が含まれます:

ウェーブCの傾斜: ウェーブCは通常、ウェーブAよりも傾斜が緩やかで、視覚的な減速を生み出し、修正が勢いを失っていることを示します

C波の長さ: 通常、価格の長さはA波と等しくなりますが、A波の61.8%または161.8%になることもあります

B波のリトレースメント: 通常、A波の38.2%、50%、または61.8%をリトレースし、A波の始点を越えてはいけません

交互の原則: A波とC波は複雑さにおいて交互に現れることがあります:

A波が単純で鋭く、爆発的である場合 → C波はより複雑で測定されたものになると予想されます

A波が複数の内部波を持つ複雑なものである場合 → C波はより単純になると予想されます

トレーディングの重要性: この交互性は、パターンがどのように完了するかを予測し、ジグザグの調整が終了した後にメイントレンドが再開されるポジションを取るのに役立ちます

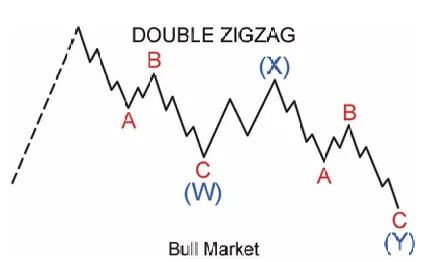

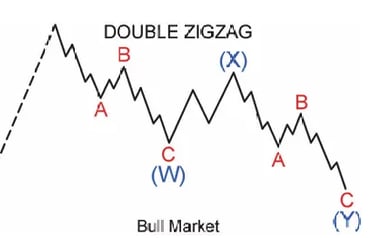

ダブルジグザグと持続的なトレンド圧力

単一のジグザグが時間または価格の観点から十分な調整を達成できなかった場合、市場は通常、修正フェーズを延長することで反応し、多くの場合、より複雑な構造に進化します。その後、市場は複数のジグザグをリンクさせることがあります。.

これらの形成は、強い根底にあるトレンド圧力を反映しており、市場が長い間横ばいに動くのを嫌がるときにしばしば現れます。形成中はイライラしますが、完成すると強力なトレンド継続が頻繁に起こります。.

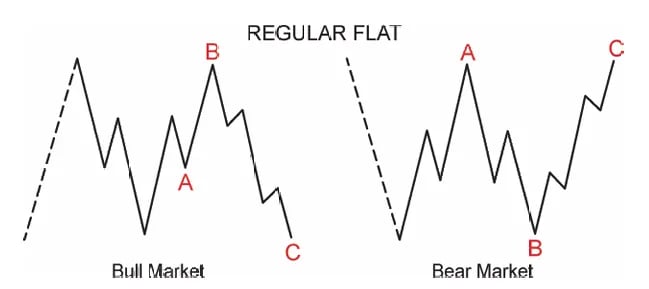

フラット調整と横方向の動き

フラットもまた、3つの波から構築される修正形成ですが、その内部構成はジグザグのそれとは異なります。.

フラット調整では:

波Aは3つの波からなる修正移動として展開します。

波Bも同様に修正され、3つの波に細分化されます。

C波は、通常5つの波で構成される強い動機の足で構造を解決します。

結果として、フラットはジグザグの3-3-5構成を形成します。5-3-5のシーケンスではありません。

フラットを本当に区別するのはB波の振る舞いです。浅いままではなく、B波は通常A波の90%以上をトレースバックし、しばしばその始点近くに戻ります。この深いトレースバックは通常、市場がフラットな修正を行っている最初の兆候です。さらなる確認はC波から得られ、C波は急激に加速し、A波よりも著しく急な傾斜で移動し、構造に特徴的な「スナップ」を与えて完了します。

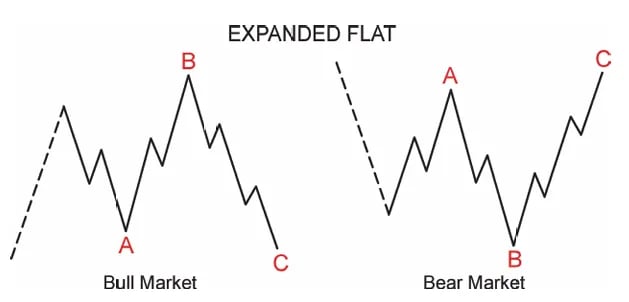

フラットな修正のバリエーション

フラットは内部波がどの程度戻るかに応じて、いくつかの形で現れる。.

拡張フラット

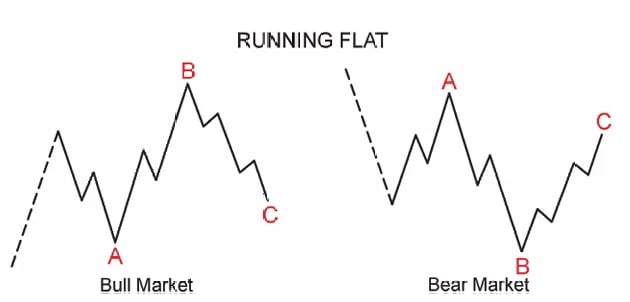

ランニングフラット

これらのバリエーションを理解することで、トレーダーは統合を逆転と間違えることを避けることができる。.

このレッスンがシリーズにどのように適合するか

このレッスンでは、対角波が転換を示す方法と、補正構造が統合中にどのように展開するか

次のレッスンでは、三角形、組み合わせ、およびフィボナッチリレーションシップ

エリオット波動トレーディングコースシリーズ

この記事はエリオット波動トレーディングコースの一部です。

このシリーズのレッスン:

パート2: すべての価格変動を説明するシンプルな市場構造

第5回:エリオット波動の拡張と短縮

第6部: 対角波と補正パターン

パート9: リスク管理と心理学

免責事項:

取引外国為替には重大なリスクが伴い、全ての投資家に適しているわけではありません。過去の実績は将来の結果を示すものではありません。本ウェブサイトで提供される情報およびシグナルは教育目的のみであり、金融アドバイスと見なされるべきではありません。取引の決定およびその結果生じる損失については、あなた自身が責任を負うものとします。外国為替取引を行う前に、認定された金融アドバイザーに相談してください。

2025. 全著作権所有。

トレーディングリソース: [市場インサイト] [エリオット波動コース] [外国為替シグナルガイド] ツール: [経済カレンダー ][ポジションサイズ計算ツール] サポート: [FAQ] [お問い合わせ] [Telegram初心者ですか?]